貿易環境迎大利好,能否拯救深陷泥潭的聚酯市場?

近日國内商品期市PTA、乙二醇等多合約都有推動上漲的表現。而随着貿易談判取得第一階段成果達成,後期聚酯市場上行又有了新的推動因素。

但從最近國内紡織市場的運行情況分析,雖有協議達成,但國内紡織市場并未如前幾次利好波動劇烈,商品期價漲跌有序并沒有對市場産生過多影響,整個聚酯市場依舊處于全年弱勢的狀态。

究其原因小編認為:短期内,或将使得聚酯原料止跌企穩,而貿易的利好多少提振了織造市場生産的信心,對從謹慎的備原料操作轉變至相對積極樂觀,對原料備貨庫存或有部分增加,也能夠使得聚酯工廠在年關到來的環節能夠加速去庫存,但市場進入年末,終端将進入開機率驟減的情況,加上織造今年資金相對緊張,對備原料的情況也不是太樂觀。

同時針對訂單情況下達,至該節點相對時間偏晚,目前關稅未加增也不存在去年末搶出口的情況,因此真正的訂單複蘇情況,小編覺得也應該反映在明年年初。

長期看,這兩個方面的因素決定着市場的新走向。

1、貿易摩擦對紡織行業影響深遠,但不是唯一原因

加稅清單中涉及了中國絕大部分化纖、紗線、織物、地毯、産業用紡織品、服裝及家用紡織品,按照海關數據,中國每年出口美國的紡織服裝産品的貿易總額約為500億美元。

貿易壁壘直接造成了中國對美出口的紡織品服裝出現明顯下滑,其中化纖長短絲下滑最為迅速,可替代性較強,紗線對美的出口相對較樂觀。随着關稅的提高,紡織品的出口将面臨較大困難,而服裝家紡産品的出口壓力将在2020年更為突出。

從中國主要出口市場數據來看,據海關數據統計,2019年1-6月,我國累計完成服裝及衣着附件出口量價齊跌,出口金額為665.74億美元,同比下降4.7%,服裝出口數量141.32億件,同比下降1.0%,服裝出口平均單價3.64美元/件,同比下降4.7%。貿易摩擦是造成中國出口增速放緩的原因之一,但不是唯一原因,還包括全球經濟增長放緩,國際紡織供應鍊布局調整等因素,例如當前一些新興國家的國際貿易占比增長表現突出。

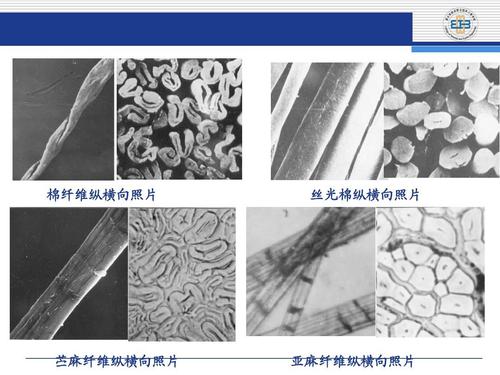

此外,随着外部形勢變化以及産業自身規模擴大,中國紡織工業發展早已步入總量增長放緩、深度調整轉型周期中,當前發展速度處在合理預期範圍内,這是紡織行業發展壯大、結構調整的必然,因此不能說加關稅是行業增速放緩的核心因素,相反,加關稅加速了行業的轉型升級速度。未來,直接參與國際市場競争的重點領域将從服裝逐步轉向面料,纖維等産業鍊中上遊産品。

如今,貿易環境傳來利好消息,或對緊張的紡織形勢有所緩解,階段性訂單或市場信息得以恢複,但不确定因素仍很多,需警惕貿易形勢的反複多變。

2、景氣周期規律下的紡織化纖市場:正經曆産能過剩的深度調整

今年以來,包括PX、PTA、聚酯、織造等全産業鍊都在經曆着産能過剩,市場将在這一陰霾中深度調整。

從2017年開始,在長三角傳統紡織集群噴水織機數量驟減的同時,安徽、蘇北、湖北、江西等新興紡織集群的噴水織機卻出現了井噴的态勢。原本在江浙地區擁有100、200台織機的企業,轉移出去以後就變成了300、500台,噴水織機的整體數量非但沒有減少,反而在增加。

而新興的噴水織機因為技術水平不達标,生産的産品較為同質化,最終造成了市場上常規産品過剩的局面。事實上,經過調查後發現,除了噴水織機外,經編機、噴氣織機的産能在近兩年裡也存在着不同程度的過剩。據統計,今年在市場行情并不樂觀的情況下,還将有12萬台的織機在各地上馬,同時在服裝消費端的萎縮直接導緻了産品庫存的極度走高。

同樣的,産能過剩的陰霾也出現在了聚酯原料,接下來,國内PX瘋狂擴能,國内PX供應進一步增加。同樣也是國内PTA行業的投産高峰期,整體供應過剩預期增強。

當然,當貿易利好碰上産能擴增,市場能否一改之前的頹勢還是需要大家的努力,願紡織化纖老闆們都能在未來笑着度過!

提示:本文來源于全球紡織網,僅供參考閱讀

如涉及版權侵權問題請聯系我們,我們将及時删除内容

微信小程式

微信小程式