紡織行業反思: 2018年我們應該期待什麼?

来源于网络 發佈時間: 2018-01-08

“多數人喜歡成長,但我喜歡門檻。成長是未來的,難預測;門檻是既成的,易把握。高門檻行業,新進入者難存活,因此行業供給受限,競争有序,有利于企業盈利增長。低門檻行業,行業供給增長快,無序競争,誰也賺不到錢。”

去年港股的主線主要是流動性高的成長股,熱門闆塊如:科技、汽車、房地産、保險,頻出大牛股。幾個大白馬股像中國平安、騰訊、内房巨頭,隻要能随便抓到一個,便可以做到“開張吃三年”。

但接近年尾時,有些看上去不是那麼熱門,但是我們生活中又經常接觸到的行業,比如:食品飲料行業,雖然沒有業績爆發增長和革命性技術革新,幾個龍頭企業卻也走出了遠超大市的好成績。像蒙牛和達利食品,2017年漲幅分别高達56%和85%。

在我看來,這是市場逐漸認同現在這個行業已過了野蠻擴張的時代,經曆了多年的競争,大龍頭企業相對來說,更有資金、渠道、人才、資源等優勢,地位不會輕易被動搖,也就是有門檻了,值得更高的估值。

最近,我就在想相同的情況是否會發生在另外我們平時也能接觸的到的行業呢?例如:在“衣、食、住、行”中排名第一的“衣”,紡織行業?

從股價來看,今年紡織行業股價走勢各不相同,龍頭如申洲國際(,以下簡稱“申洲”)今年漲幅高達50%,而互太紡織股價則是負增長的。

紡織行業到底發生了什麼,我們來年又應該期待什麼呢?在分析此投資機會前,先讓我們來簡單的看一下這個行業的簡介。

一、依賴下遊零售客戶訂單,行業集中度較低

整個紡織行業供應鍊中包括上遊紗線、棉花紡織,中遊面料,以及下遊服裝成衣制造公司等,而影響紡織公司盈利最大的因素便是下遊零售客戶。

在我們平台曾分析過的互太紡織的文章中有提及,公司因為主要客戶——維密17年的銷量下降(占2016總收入10%),導緻公司訂單收入減少,最終促使盈利和股價下滑。

在紡織行業中,任何來自下遊零售客戶的風吹草動,都會給紡織公司帶來不小的影響。

這個行業的集中度曆來較低,之前提過的互太紡織雖說可稱得上是行業中數一數二的龍頭,但它也隻是國内衆多中遊面料紡織企業中的一家,市占率極低。

那麼現在紡織行業的發展趨勢是怎樣的呢?這又将給投資者帶來哪些機會?

二、2018:大魚吃小魚,護城河進一步強化?

簡單來說,中國紡織行業在國家大力改革,國内制造成本提升和消費新趨勢的影響下,少數紡織業中下遊的龍頭企業有望逐漸擴大市場份額,占據主導地位。整個行業面臨洗牌,行業集中度有望提升。

為什麼呢?

關鍵詞1:環保成本

首先,國家在供給端針對紡織企業一直有淘汰落後産能的政策要求,嚴格的環保标準将使一部分中小企業關閉。

中央經濟會議上,習大大再次重申要打好污染防治攻堅戰,使主要污染物排放總量大幅減少,生态環境質量總體改善,淘汰落後産能。

國家早在2010年就開始出台多項政策,淘汰制造業過剩産能。國家對紡織工業産能的調控方式主要是提高技術以及環保标準,将使得不少紡織制造企業的環保成本提升。

因此,沒有一定的規模效益,許多小企業會面臨成本上升的壓力。

關鍵詞2:人力成本

其次,近年國内人力成本一直在快速上升,有些細心的朋友可能已經留意到,很多品牌衣服上的“MadeinChina”标簽逐漸變成了一些東南亞國家的名字。

這是因為随着人民币升值以及國内人力成本的提升,不少紡織龍頭企業開始前往越南、柬埔寨等東南亞地區設廠、擴大産能,以享受更加優惠的稅率和低廉的人力成本。相信沒有一定的資金實力和資源,小企業是很難在海外設廠的。

關鍵詞3:縮短生産周期

最後,推動行業集中度進一步提升的主要原因是,過去幾年,服裝零售市場的變化,讓各大服裝品牌企業開始對供應商有更高的要求。

在Zara、H&M等快銷品牌的沖擊下,目前各大國際品牌開始對紡織供應商有着縮短生産周期,加快供應鍊反應速度等等的要求。

相信大家都聽說過Zara這個服裝品牌,它稱得上是快銷時尚的代表。

一般的服裝品牌普遍需要6~9個月的前導期(一件貨品從設計到上架的時間)與囤貨期,但Zara靈活高效的供應鍊可以把這個時間縮短到隻有15天。這樣快速的周轉速度,也是Zara保持其貨品更新換代速度的秘訣。

如果新品上架後一個星期内表現不佳,就會被立刻撤掉,即便是熱賣款,也不會在店裡停留超過4周。

Zara、H&M這樣的快銷品引領的時尚風潮迎合了“喜新厭舊”的年輕人的購物需求,它們過去幾年的業績增長迅速。

三、Zara與H&M銷售增長

在快銷品牌的威脅下,耐克(NKE.US)、阿迪達斯等服裝品牌希望通過更快的産品周轉速度來降低庫存,在這場沒有硝煙的戰争中獲得勝利,同時跟上消費者日新月異的購物需求。

據東方證券研究報告,耐克和阿迪達斯現将産品的生命周期縮短至3個月,訂單頻率也從過往的半個月變成每星期下一次單。

于是,這些品牌服裝企業對供應商的供應鍊反應速度有了更高的要求。而紡織業龍頭由于内部管理較好,改善了工藝流程和管理流程,又具有規模優勢,它們就有機會憑借規模優勢獲得更多訂單,搶占其它中小紡織企業的市場份額。

相較之下,紡織中小企業的經營和發展受限,紡織行業中的馬太效應顯現。

小科普:馬太效應(英語:MatthewEffect),是指“好的愈好,壞的愈壞;多的愈多,少的愈少”的一種正反饋現象。最早由美國學者羅伯特·莫頓于1968年提出,其名稱來自于《新約聖經·馬太福音》中的一則寓言。

這對全球的紡織業龍頭來說無疑是個好消息,而中國作為紡織制造業最大的市場,我們自然可以在紡織行業整合,利好紡織龍頭的邏輯中,挑選一些在香港上市的中國紡織龍頭企業作為投資标的。

那麼,在港股上市的紡織公司中,有哪些股票值得關注呢?

四、值得關注的紡織股

(1)申洲國際——垂直一體化經營的紡織“騰訊”

申洲是中國規模最大的一體化針織制造商,可以稱得上的紡織行業裡的龍頭老大。

公司總部及主要生産基地位于甯波經濟技術開發區,現有員工總數為74600人。公司現在的主要客戶有耐克,阿迪達斯,PUMA以及優衣庫(迅銷)等國際品牌。

申洲自2005年底上市以來,股價走勢看起來簡直就象是紡織業裡的“騰訊”。

從2008年到現在這10年不到的時間裡,股價從3塊多漲到了65塊左右,增長了20多倍。

在2008年全球經濟不景氣的情況下,申洲過去幾年的股價仍然逆勢保持增長。

那是什麼讓申洲從和同行的競争中脫穎而出呢?

公司獨特的優勢

①競争力優勢:獨特的垂直一體化經營模式

具體來說,申洲不僅是專門為各大服裝品牌生産制造衣服,同時還負責面料的研發、設計和生産。也就是說,公司的業務同時覆蓋了行業的中下遊,而且制造的所有面料全為自用。

值得一提的是,公司在成立之初就實現一體化經營,在業内形成了良好的技術壁壘,且這種産業整合一體化的模式通常需要有前瞻性的布局、管理層有專業能力和經驗,其它競争對手很難輕易複制這種模式。

申洲有着高于同業的面料研發能力。

公司過往毛利率一直維持在30%左右,而且平穩提升。

申洲曆年營收一直穩中有升。

據公司今年中期報告,公司收入相較去年同比增長18.9%,毛利和淨利潤分别增長18.1%和24.1%。截至2017年上半年,耐克,阿迪達斯,優衣庫分别占申洲營業收入的36.6%,24.9%和25.6%。

與此同時,申洲産能在未來有望繼續擴張。公司在9月給出産能指引,預計2018年總産能有望增長10~15%。在中信建投國際的報告中,今年10月底,公司管理層繼續提升其在越南的産能擴張目标,比之前的指引高出27%~53%。

數據來源:各投行研報

②市場願意給予其高估值

申洲目前市盈率為27,較同業高,估值看上去似乎不是特别吸引。保守來看,如果把公司曆史的平均市盈率看做安全邊際(17~20左右),然後将各行對公司17财年盈利預測的均值看作未來盈利,合理的買入價格應在41~45元左右。

市場之所以給公司高于同業的估值,是因為憑其優秀的商業模式,不單創造了相當高的門檻,在行業進一步整合的情況下,還換來了蠶食别人市場份額的成長性。

同時今年7月,公司自上市以來首次派發中期股息,每股派現0.7港币。假設公司在今年末,仍能維持往年派息比率不變,這就說明公司現在的現金流充沛,也體現了公司管理層對未來業績增長的信心。對一些中長線投資者來說,這無疑提供了穩定的回報率。

自2014年起,公司曆史派息率基本維持在50%左右。

綜上所述,從公司增發股息,到越南擴張産能計劃等一系列行動來看,申洲未來業績繼續保持增長是大概率事件,這也對得起它現高于同業的估值。

(2)維珍妮采用獨特IDM模式的内衣制造企業

維珍妮是一家總部位于深圳的IDM模式内衣制造企業。與維密母公司LBrands(LB.US)有着長達15年的合作曆史。除了内衣品牌,維珍妮也與一些運動服裝品牌有合作:如耐克,優衣庫,UnderArmour(UA.US),Adidas,Gap等。

維珍妮目前客戶大多來自歐美發達國家市場,截至2015财年,美國市場占比約70.5%、歐洲約9.2%、香港約8.4%、内地約4.1%,其它則在日本及東南亞地區。

公司去年的業績可以說是慘不忍睹。在2017财年,其毛利率也下降了近4%,淨利潤也跟着下滑了78%。

在公司2016年年報中可以看到,去年公司盈利下降的原因,不僅公司去年各大客戶銷售業績不佳,而且公司在越南的布局投資也拉低了公司淨利。

投資者從去年10月開始,聞風抛售維珍妮股票。從下圖可以看出,公司現股價跑輸大市。

而從維密母公司LBrand剛發布的12月銷售業績,我們能看到銷售端8月以來繼續的回穩,相信是受益于網上直銷途徑的業務增長。

雖然,LBrand股價昨晚因12月銷售額增長遜色于預期而大跌,但是股價自8月份低端已上漲45%,反映投資者對維密銷量的擔憂也在慢慢消去。

那麼維珍妮會不會在行業整合的趨勢中,以優于同行的競争優勢獲勝呢?

公司的緻勝之道

①公司的獨特競争力

維珍妮是内衣制造行業内唯獨一家采用IDM模式的公司,在行業中占有1%的市場份額。

IDM的特點是公司能夠向客戶提供覆蓋産品概念、研發設計及生産制造等各環節的整合性服務,公司同時也有較好的創新研發能力。

②公司越南産能擴張迅速

作為一家規模不小的服裝制造公司,在16年收入不斷下滑的情況下,維珍妮仍然擴大開支,在越南新建廠房,布局新産能(其中一期工廠已在2016年3月投入使用)。

據摩根大通報告,維珍妮預計在16-19财年将産能翻倍,而且其在越南的工廠将在2019年全面開始投産,以應付來自客戶的新訂單。

維珍妮的客戶大多是優質而且全球知名的品牌。比如:LBrands,耐克,UnderArmour等,與此同時,公司也在努力招攬新客戶,在17年獲得了耐克、Gap和優衣庫的新訂單。尤其是優衣庫,其迅猛的銷售增長讓其在短時間内成為了維珍妮的第三大客戶。

但現在或許還不是買入維珍妮股票的最佳時機。

2017财年,維珍妮盈利大幅反轉,達9561萬港元,假設下半年盈利相若,現市盈率近50陪。

我認為維珍妮股價估值如此之高有兩大原因,其中一個原因是今年7月份和9月份,維珍妮主席兼首席執行官洪遊曆以持續增持,斥資接近3000萬,給予市場信心。

另一原因是這次盈利崩毀主要是行業的原因,而往往行業經過一段寒冬洗牌,更有利巨頭增加市場份額,剛好越南的翻倍新産能又陸續投入運營,未來盈利的彈性将很顯著。

市場如此冷靜,也使我們投資者沒有撿便宜貨的機會。

長遠而言,公司給出21年财年達到200億銷售的目标,而且随着紡織行業進一步整合與升級,維珍妮下半年經營如有改善,公司也是有望憑借自身的IDM模式和龍頭優勢獲得更多訂單,擴大其在内衣制造行業中的市場份額。

(3)超盈國際(02111,以下簡稱“超盈”)訂單反應速度是其核心競争力

超盈國際控股總部位于中國廣東省東莞市,是一家為客戶提供一站式服務的女性内衣物料制造商。

據公司17年中期報告顯示:

按産品類别來分,它的主營業務為:彈性織物面料(63%),彈性織帶(33.6%),和蕾絲(3.4%);

按用途分的話:運動類服裝物料占公司總收入的25%左右;

它的主要客戶包括:Lbrands,UnderArmour,Lululemon以及阿迪達斯等。

超盈是全球最大的女性内衣物料制造商,市占率為5%,其業務主要位于紡織供應鍊的中上遊。

在今年7月,超盈發布盈利預警,稱上半年的盈利将大跌,股價大幅跳水。

7月中旬,公司股價由7塊左右跌至最低4塊。

在公司之後發布的中期報告中,可以看到公司2017年中期整體營業收入同比增長約12.6%(其中,來自運動服飾面料物料的銷售收入同比增長了44%)。

但公司的淨利卻下滑至1.4億,同比減少27%。這一方面是因公司為了符合環保政策要求升級廠房設施,使得公用事業費用增加,還有就是公司在17年越南新建産房産生的啟動費用導緻運營成本增加,導緻盈利下滑。

17年中期公司毛利率,淨利率均有所下降(分别減少5.1%以及6%)。

公司股價自今年八月起一直在4.2~4.5左右徘徊,現在市盈率在12倍左右,接近曆史平均水平(8~15x)。

公司的優勢

①為客戶提供一站式解決方案

具體地說,超盈的優勢在于其擁有集中的一站式采購系統,公司可根據客戶訂單要求統一調校面料以及染色。公司表示,超盈獨特的一站式服務給為客戶帶來更高的采購效率和更短的起貨時間,訂單反應速度是超盈的核心競争力。

②研發能力高、盈利能力優于同行

同時,公司一直維持較高的研發水平(研發費用占公司營收的2-3%)。内衣面料的核心研發技術也可以共享至運動服裝面料,能為公司的産品組合帶來益處。

從下圖,2015年面料供應商毛利率、淨利率以及研發費用率對比來看,超盈的盈利能力優于同行。

超盈在17年于越南開設第一家海外工廠,并已在7月開始投産。公司表示越南開設廠房的原因,主要是當地優惠的關稅政策能使其下遊客戶受惠,公司也得以擴大客戶群以擴張公司的市場份額。

管理層給預計産能未來三年還将增加25~30%,越南部分的産能增加30%。

總的來說,超盈擁有着高于同行的研發能力、快速的訂單反應速度以及盈利能力。

目前,公司主席以及執行董事盧煜光為公司最大股東,持股比例為61.74%,另有基金(FMCLLC)于在9月21/22日開始不斷增持約321.2萬股(每股均價4.5左右)。現有估值也提供了較好的安全邊際。

五、三家的對比

最後,我們來比較一下這三家紡織公司:

首先從估值看,這三家港股紡織業龍頭中,超盈市盈率最低,為11.5倍。維珍妮則最高,達到50倍。申洲28倍的估值,因為公司未來成長具有較高确定性,所以略高于同行。

再看看投資風險,對申洲來說,最大的風險應該是人民币升值。據摩根大通投資報告顯示,申洲90%以上的營業收入是以美元結算,所以短期内,人民币彙率上漲,将提升公司經營成本。

維珍妮的投資風險則在于其較高的客戶集中度,前五大客戶占公司總營收約70%,維珍妮近三分之一的營業收入來自LBrands。如:UnderArmour或者優衣庫的銷售業績不及預期,這将給公司運營帶來不利影響。

雖然,超盈的公司客戶集中度較低(公司前五大客戶占比不超過總收入的40%),來自LBrands的訂單隻占公司總營業收入的大約20%。

但投資超盈最大的風險是産品線過于單一,一旦訂單增長狀況不及預期,波動性比較大。據公司介紹,超盈面料工廠的産能利用率一般保持在70%左右,但2017年上半年,因内衣市場銷售情況不佳,産能利用率僅為50~60%,低于市場預期。

六、總結

在行業的大機會中,直接挑選品牌不錯的大企業将會是收益最大,成本最低的投資方式,而這三家公司都是行業龍頭,在行業整合趨勢下,都有一定的投資價值。投資者也可以根據自己的風險偏好在其中任選一支股票。

申洲國際:作為行業龍頭,它垂直一體化的經營模式以及規模優勢,将使公司繼續擴大市場份額,其業績增長最具确定性。

特别提示:本信息來源于全球紡織網,僅供參考閱讀。

如涉及版權侵權問題請聯系我們,我們将及時删除内容。

去年港股的主線主要是流動性高的成長股,熱門闆塊如:科技、汽車、房地産、保險,頻出大牛股。幾個大白馬股像中國平安、騰訊、内房巨頭,隻要能随便抓到一個,便可以做到“開張吃三年”。

但接近年尾時,有些看上去不是那麼熱門,但是我們生活中又經常接觸到的行業,比如:食品飲料行業,雖然沒有業績爆發增長和革命性技術革新,幾個龍頭企業卻也走出了遠超大市的好成績。像蒙牛和達利食品,2017年漲幅分别高達56%和85%。

在我看來,這是市場逐漸認同現在這個行業已過了野蠻擴張的時代,經曆了多年的競争,大龍頭企業相對來說,更有資金、渠道、人才、資源等優勢,地位不會輕易被動搖,也就是有門檻了,值得更高的估值。

最近,我就在想相同的情況是否會發生在另外我們平時也能接觸的到的行業呢?例如:在“衣、食、住、行”中排名第一的“衣”,紡織行業?

從股價來看,今年紡織行業股價走勢各不相同,龍頭如申洲國際(,以下簡稱“申洲”)今年漲幅高達50%,而互太紡織股價則是負增長的。

紡織行業到底發生了什麼,我們來年又應該期待什麼呢?在分析此投資機會前,先讓我們來簡單的看一下這個行業的簡介。

一、依賴下遊零售客戶訂單,行業集中度較低

整個紡織行業供應鍊中包括上遊紗線、棉花紡織,中遊面料,以及下遊服裝成衣制造公司等,而影響紡織公司盈利最大的因素便是下遊零售客戶。

在我們平台曾分析過的互太紡織的文章中有提及,公司因為主要客戶——維密17年的銷量下降(占2016總收入10%),導緻公司訂單收入減少,最終促使盈利和股價下滑。

在紡織行業中,任何來自下遊零售客戶的風吹草動,都會給紡織公司帶來不小的影響。

這個行業的集中度曆來較低,之前提過的互太紡織雖說可稱得上是行業中數一數二的龍頭,但它也隻是國内衆多中遊面料紡織企業中的一家,市占率極低。

那麼現在紡織行業的發展趨勢是怎樣的呢?這又将給投資者帶來哪些機會?

二、2018:大魚吃小魚,護城河進一步強化?

簡單來說,中國紡織行業在國家大力改革,國内制造成本提升和消費新趨勢的影響下,少數紡織業中下遊的龍頭企業有望逐漸擴大市場份額,占據主導地位。整個行業面臨洗牌,行業集中度有望提升。

為什麼呢?

關鍵詞1:環保成本

首先,國家在供給端針對紡織企業一直有淘汰落後産能的政策要求,嚴格的環保标準将使一部分中小企業關閉。

中央經濟會議上,習大大再次重申要打好污染防治攻堅戰,使主要污染物排放總量大幅減少,生态環境質量總體改善,淘汰落後産能。

國家早在2010年就開始出台多項政策,淘汰制造業過剩産能。國家對紡織工業産能的調控方式主要是提高技術以及環保标準,将使得不少紡織制造企業的環保成本提升。

因此,沒有一定的規模效益,許多小企業會面臨成本上升的壓力。

關鍵詞2:人力成本

其次,近年國内人力成本一直在快速上升,有些細心的朋友可能已經留意到,很多品牌衣服上的“MadeinChina”标簽逐漸變成了一些東南亞國家的名字。

這是因為随着人民币升值以及國内人力成本的提升,不少紡織龍頭企業開始前往越南、柬埔寨等東南亞地區設廠、擴大産能,以享受更加優惠的稅率和低廉的人力成本。相信沒有一定的資金實力和資源,小企業是很難在海外設廠的。

關鍵詞3:縮短生産周期

最後,推動行業集中度進一步提升的主要原因是,過去幾年,服裝零售市場的變化,讓各大服裝品牌企業開始對供應商有更高的要求。

在Zara、H&M等快銷品牌的沖擊下,目前各大國際品牌開始對紡織供應商有着縮短生産周期,加快供應鍊反應速度等等的要求。

相信大家都聽說過Zara這個服裝品牌,它稱得上是快銷時尚的代表。

一般的服裝品牌普遍需要6~9個月的前導期(一件貨品從設計到上架的時間)與囤貨期,但Zara靈活高效的供應鍊可以把這個時間縮短到隻有15天。這樣快速的周轉速度,也是Zara保持其貨品更新換代速度的秘訣。

如果新品上架後一個星期内表現不佳,就會被立刻撤掉,即便是熱賣款,也不會在店裡停留超過4周。

Zara、H&M這樣的快銷品引領的時尚風潮迎合了“喜新厭舊”的年輕人的購物需求,它們過去幾年的業績增長迅速。

seline; max-width: 550px;" />

三、Zara與H&M銷售增長

在快銷品牌的威脅下,耐克(NKE.US)、阿迪達斯等服裝品牌希望通過更快的産品周轉速度來降低庫存,在這場沒有硝煙的戰争中獲得勝利,同時跟上消費者日新月異的購物需求。

據東方證券研究報告,耐克和阿迪達斯現将産品的生命周期縮短至3個月,訂單頻率也從過往的半個月變成每星期下一次單。

于是,這些品牌服裝企業對供應商的供應鍊反應速度有了更高的要求。而紡織業龍頭由于内部管理較好,改善了工藝流程和管理流程,又具有規模優勢,它們就有機會憑借規模優勢獲得更多訂單,搶占其它中小紡織企業的市場份額。

seline; max-width: 550px;" />

相較之下,紡織中小企業的經營和發展受限,紡織行業中的馬太效應顯現。

小科普:馬太效應(英語:MatthewEffect),是指“好的愈好,壞的愈壞;多的愈多,少的愈少”的一種正反饋現象。最早由美國學者羅伯特·莫頓于1968年提出,其名稱來自于《新約聖經·馬太福音》中的一則寓言。

這對全球的紡織業龍頭來說無疑是個好消息,而中國作為紡織制造業最大的市場,我們自然可以在紡織行業整合,利好紡織龍頭的邏輯中,挑選一些在香港上市的中國紡織龍頭企業作為投資标的。

那麼,在港股上市的紡織公司中,有哪些股票值得關注呢?

四、值得關注的紡織股

(1)申洲國際——垂直一體化經營的紡織“騰訊”

申洲是中國規模最大的一體化針織制造商,可以稱得上的紡織行業裡的龍頭老大。

公司總部及主要生産基地位于甯波經濟技術開發區,現有員工總數為74600人。公司現在的主要客戶有耐克,阿迪達斯,PUMA以及優衣庫(迅銷)等國際品牌。

seline; max-width: 550px;" />

申洲自2005年底上市以來,股價走勢看起來簡直就象是紡織業裡的“騰訊”。

從2008年到現在這10年不到的時間裡,股價從3塊多漲到了65塊左右,增長了20多倍。

seline; max-width: 550px;" />

在2008年全球經濟不景氣的情況下,申洲過去幾年的股價仍然逆勢保持增長。

那是什麼讓申洲從和同行的競争中脫穎而出呢?

公司獨特的優勢

①競争力優勢:獨特的垂直一體化經營模式

具體來說,申洲不僅是專門為各大服裝品牌生産制造衣服,同時還負責面料的研發、設計和生産。也就是說,公司的業務同時覆蓋了行業的中下遊,而且制造的所有面料全為自用。

值得一提的是,公司在成立之初就實現一體化經營,在業内形成了良好的技術壁壘,且這種産業整合一體化的模式通常需要有前瞻性的布局、管理層有專業能力和經驗,其它競争對手很難輕易複制這種模式。

申洲有着高于同業的面料研發能力。

seline; max-width: 550px;" />

公司過往毛利率一直維持在30%左右,而且平穩提升。

seline; max-width: 550px;" />

申洲曆年營收一直穩中有升。

seline; max-width: 550px;" />

據公司今年中期報告,公司收入相較去年同比增長18.9%,毛利和淨利潤分别增長18.1%和24.1%。截至2017年上半年,耐克,阿迪達斯,優衣庫分别占申洲營業收入的36.6%,24.9%和25.6%。

seline; max-width: 550px;" />

與此同時,申洲産能在未來有望繼續擴張。公司在9月給出産能指引,預計2018年總産能有望增長10~15%。在中信建投國際的報告中,今年10月底,公司管理層繼續提升其在越南的産能擴張目标,比之前的指引高出27%~53%。

seline; max-width: 550px;" />

數據來源:各投行研報

②市場願意給予其高估值

申洲目前市盈率為27,較同業高,估值看上去似乎不是特别吸引。保守來看,如果把公司曆史的平均市盈率看做安全邊際(17~20左右),然後将各行對公司17财年盈利預測的均值看作未來盈利,合理的買入價格應在41~45元左右。

市場之所以給公司高于同業的估值,是因為憑其優秀的商業模式,不單創造了相當高的門檻,在行業進一步整合的情況下,還換來了蠶食别人市場份額的成長性。

同時今年7月,公司自上市以來首次派發中期股息,每股派現0.7港币。假設公司在今年末,仍能維持往年派息比率不變,這就說明公司現在的現金流充沛,也體現了公司管理層對未來業績增長的信心。對一些中長線投資者來說,這無疑提供了穩定的回報率。

seline; max-width: 550px;" />

自2014年起,公司曆史派息率基本維持在50%左右。

綜上所述,從公司增發股息,到越南擴張産能計劃等一系列行動來看,申洲未來業績繼續保持增長是大概率事件,這也對得起它現高于同業的估值。

(2)維珍妮采用獨特IDM模式的内衣制造企業

維珍妮是一家總部位于深圳的IDM模式内衣制造企業。與維密母公司LBrands(LB.US)有着長達15年的合作曆史。除了内衣品牌,維珍妮也與一些運動服裝品牌有合作:如耐克,優衣庫,UnderArmour(UA.US),Adidas,Gap等。

維珍妮目前客戶大多來自歐美發達國家市場,截至2015财年,美國市場占比約70.5%、歐洲約9.2%、香港約8.4%、内地約4.1%,其它則在日本及東南亞地區。

seline; max-width: 550px;" />

公司去年的業績可以說是慘不忍睹。在2017财年,其毛利率也下降了近4%,淨利潤也跟着下滑了78%。

在公司2016年年報中可以看到,去年公司盈利下降的原因,不僅公司去年各大客戶銷售業績不佳,而且公司在越南的布局投資也拉低了公司淨利。

投資者從去年10月開始,聞風抛售維珍妮股票。從下圖可以看出,公司現股價跑輸大市。

seline; max-width: 550px;" />

而從維密母公司LBrand剛發布的12月銷售業績,我們能看到銷售端8月以來繼續的回穩,相信是受益于網上直銷途徑的業務增長。

雖然,LBrand股價昨晚因12月銷售額增長遜色于預期而大跌,但是股價自8月份低端已上漲45%,反映投資者對維密銷量的擔憂也在慢慢消去。

seline; max-width: 550px;" />

seline; max-width: 550px;" />

那麼維珍妮會不會在行業整合的趨勢中,以優于同行的競争優勢獲勝呢?

公司的緻勝之道

①公司的獨特競争力

維珍妮是内衣制造行業内唯獨一家采用IDM模式的公司,在行業中占有1%的市場份額。

IDM的特點是公司能夠向客戶提供覆蓋産品概念、研發設計及生産制造等各環節的整合性服務,公司同時也有較好的創新研發能力。

②公司越南産能擴張迅速

作為一家規模不小的服裝制造公司,在16年收入不斷下滑的情況下,維珍妮仍然擴大開支,在越南新建廠房,布局新産能(其中一期工廠已在2016年3月投入使用)。

據摩根大通報告,維珍妮預計在16-19财年将産能翻倍,而且其在越南的工廠将在2019年全面開始投産,以應付來自客戶的新訂單。

seline; max-width: 550px;" />

維珍妮的客戶大多是優質而且全球知名的品牌。比如:LBrands,耐克,UnderArmour等,與此同時,公司也在努力招攬新客戶,在17年獲得了耐克、Gap和優衣庫的新訂單。尤其是優衣庫,其迅猛的銷售增長讓其在短時間内成為了維珍妮的第三大客戶。

但現在或許還不是買入維珍妮股票的最佳時機。

2017财年,維珍妮盈利大幅反轉,達9561萬港元,假設下半年盈利相若,現市盈率近50陪。

我認為維珍妮股價估值如此之高有兩大原因,其中一個原因是今年7月份和9月份,維珍妮主席兼首席執行官洪遊曆以持續增持,斥資接近3000萬,給予市場信心。

seline; max-width: 550px;" />

另一原因是這次盈利崩毀主要是行業的原因,而往往行業經過一段寒冬洗牌,更有利巨頭增加市場份額,剛好越南的翻倍新産能又陸續投入運營,未來盈利的彈性将很顯著。

市場如此冷靜,也使我們投資者沒有撿便宜貨的機會。

長遠而言,公司給出21年财年達到200億銷售的目标,而且随着紡織行業進一步整合與升級,維珍妮下半年經營如有改善,公司也是有望憑借自身的IDM模式和龍頭優勢獲得更多訂單,擴大其在内衣制造行業中的市場份額。

(3)超盈國際(02111,以下簡稱“超盈”)訂單反應速度是其核心競争力

超盈國際控股總部位于中國廣東省東莞市,是一家為客戶提供一站式服務的女性内衣物料制造商。

據公司17年中期報告顯示:

按産品類别來分,它的主營業務為:彈性織物面料(63%),彈性織帶(33.6%),和蕾絲(3.4%);

按用途分的話:運動類服裝物料占公司總收入的25%左右;

它的主要客戶包括:Lbrands,UnderArmour,Lululemon以及阿迪達斯等。

超盈是全球最大的女性内衣物料制造商,市占率為5%,其業務主要位于紡織供應鍊的中上遊。

在今年7月,超盈發布盈利預警,稱上半年的盈利将大跌,股價大幅跳水。

seline; max-width: 550px;" />

7月中旬,公司股價由7塊左右跌至最低4塊。

在公司之後發布的中期報告中,可以看到公司2017年中期整體營業收入同比增長約12.6%(其中,來自運動服飾面料物料的銷售收入同比增長了44%)。

但公司的淨利卻下滑至1.4億,同比減少27%。這一方面是因公司為了符合環保政策要求升級廠房設施,使得公用事業費用增加,還有就是公司在17年越南新建産房産生的啟動費用導緻運營成本增加,導緻盈利下滑。

17年中期公司毛利率,淨利率均有所下降(分别減少5.1%以及6%)。

公司股價自今年八月起一直在4.2~4.5左右徘徊,現在市盈率在12倍左右,接近曆史平均水平(8~15x)。

公司的優勢

①為客戶提供一站式解決方案

具體地說,超盈的優勢在于其擁有集中的一站式采購系統,公司可根據客戶訂單要求統一調校面料以及染色。公司表示,超盈獨特的一站式服務給為客戶帶來更高的采購效率和更短的起貨時間,訂單反應速度是超盈的核心競争力。

②研發能力高、盈利能力優于同行

同時,公司一直維持較高的研發水平(研發費用占公司營收的2-3%)。内衣面料的核心研發技術也可以共享至運動服裝面料,能為公司的産品組合帶來益處。

從下圖,2015年面料供應商毛利率、淨利率以及研發費用率對比來看,超盈的盈利能力優于同行。

seline; max-width: 550px;" />

超盈在17年于越南開設第一家海外工廠,并已在7月開始投産。公司表示越南開設廠房的原因,主要是當地優惠的關稅政策能使其下遊客戶受惠,公司也得以擴大客戶群以擴張公司的市場份額。

管理層給預計産能未來三年還将增加25~30%,越南部分的産能增加30%。

總的來說,超盈擁有着高于同行的研發能力、快速的訂單反應速度以及盈利能力。

目前,公司主席以及執行董事盧煜光為公司最大股東,持股比例為61.74%,另有基金(FMCLLC)于在9月21/22日開始不斷增持約321.2萬股(每股均價4.5左右)。現有估值也提供了較好的安全邊際。

五、三家的對比

最後,我們來比較一下這三家紡織公司:

首先從估值看,這三家港股紡織業龍頭中,超盈市盈率最低,為11.5倍。維珍妮則最高,達到50倍。申洲28倍的估值,因為公司未來成長具有較高确定性,所以略高于同行。

再看看投資風險,對申洲來說,最大的風險應該是人民币升值。據摩根大通投資報告顯示,申洲90%以上的營業收入是以美元結算,所以短期内,人民币彙率上漲,将提升公司經營成本。

維珍妮的投資風險則在于其較高的客戶集中度,前五大客戶占公司總營收約70%,維珍妮近三分之一的營業收入來自LBrands。如:UnderArmour或者優衣庫的銷售業績不及預期,這将給公司運營帶來不利影響。

雖然,超盈的公司客戶集中度較低(公司前五大客戶占比不超過總收入的40%),來自LBrands的訂單隻占公司總營業收入的大約20%。

但投資超盈最大的風險是産品線過于單一,一旦訂單增長狀況不及預期,波動性比較大。據公司介紹,超盈面料工廠的産能利用率一般保持在70%左右,但2017年上半年,因内衣市場銷售情況不佳,産能利用率僅為50~60%,低于市場預期。

六、總結

在行業的大機會中,直接挑選品牌不錯的大企業将會是收益最大,成本最低的投資方式,而這三家公司都是行業龍頭,在行業整合趨勢下,都有一定的投資價值。投資者也可以根據自己的風險偏好在其中任選一支股票。

申洲國際:作為行業龍頭,它垂直一體化的經營模式以及規模優勢,将使公司繼續擴大市場份額,其業績增長最具确定性。

超盈國際:雖然其未來增長前景沒有申洲國際那麼明确,但估值卻更具吸引力;

維珍妮:雖然現股價的安全邊際不足,但擁有較高的客戶集中度,且在産能的擴張速度上快于其他兩家,大股東的增持也顯示了對公司未來發展的信心。

特别提示:本信息來源于全球紡織網,僅供參考閱讀。

如涉及版權侵權問題請聯系我們,我們将及時删除内容。

纺织知识/ Textile knowledge

為什麼定型後與定型前的顔色差異這麼大?

生産中常會遇到滌綸或含滌類織物染色出缸後布面、色光正常而再經下工序整理後卻出現色光不符即産生色變或局部出現斑狀、條狀色

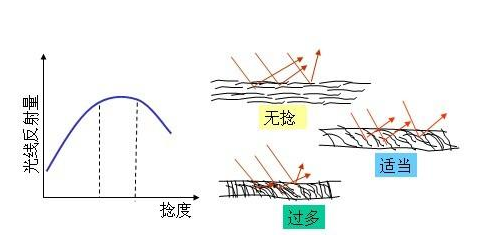

紗線結構對織物舒适性及耐用性的影響

一、對舒适性的影響1保暖性紗線的結構特征與服裝的保暖性有一定關系,因為紗線的結構決定了纖維間能否形成靜止的空氣層。紗線結

如何實現面料耐磨抗起毛起球性能?

1、選擇在紗線和織物生産過程中不易起球的纖維。 2、在噴射染色機中進行前處理和染色時加入潤滑劑Lubsoft防止磨擦; 3、

什麼是人字斜紋布? 人字斜紋布是怎樣分類?

人字形斜紋: 又稱山形斜紋, 機織物組織名。斜紋變化組織之一。山形斜紋是以斜紋組織為基礎組織,改變斜紋線方向,使其一半向右傾

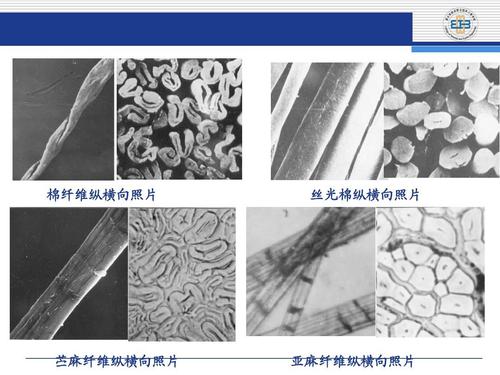

精細!!鑒别紗線品種的方法

各種纖維的鑒别方法一、手感目測法是根據纖維的外觀形态、色澤、手感及拉伸等特征來鑒别纖維,它可以分出天然纖維和化學纖維。例

纺织展会/ Textile Exhibition

微信小程式

微信小程式