鄭棉蓄勢待發,2018年能否迎來上漲契機?

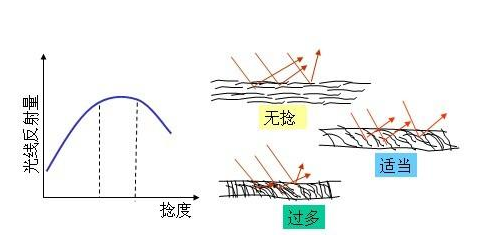

現貨方面,棉花價格運行平穩,紗和布季節性明顯。代表國内棉花價格的3128B棉花價格指數全年呈高位平穩運行走勢,運行區間15769—16076元/噸,波幅在300元/噸以内。而下遊紗線和坯布的價格走勢有明顯的季節性:年初,受下遊消費驅動,紗線和坯布價格震蕩走高;4月—8月份價格走跌,主要受消費淡季和原材料價格下降影影響;9月份至今呈沖高回狀,9、10月份消費旺季過後,原材料仍是前期拍得的儲備棉,但下遊消費疲軟,價格回落。

一、棉花主産國供需情況

1、除中國外全球棉花産量、期末庫存量創新高

根據最新美農報告顯示,2017/2018年度,除中國外全球棉花産量預估為2067.3萬噸,創曆年來新高;較上一年度大幅增加242.7萬噸,增幅13.3%,增幅略高于去年,且為2011/2012年度以來最高。除中國外全球棉花産量預估為1754.4萬噸,繼續小幅增加,增幅4.3%,該消費量也是創曆年來最高,但其增速遠遠低于産量的增加速度。最終,本年度末,除中國外全球棉花期末庫存為1052.1萬噸,較上一年度大幅增加23.2%,創曆年來最高。除中國外全球棉花期末庫存消費比達60%,較上一年增加9.2個百分點,為曆年來次高點。

除中國外全球棉花供需情況

2、美國棉花産量創11年來新高

得益于本年度美國棉花播種面積大幅增加,美棉産量增幅十分可觀。根據最新美農報告顯示,本年度美棉産量預估為466.75萬噸,創近11年以來新高;較上一年度大幅增加92.96萬噸,增幅24.87%,增幅僅次于去年和2004/2005年度增加的速度。消費量預估為72.93萬噸,環比增加2.18萬噸,增幅3.08%;出口量預估為322.20萬噸,環比略減2.61萬噸;最終,期末庫存預估大幅增加66.4萬噸至126.23萬噸,創2009/2010年度以來新高。

美國棉花産量創11年來新高

3、印度棉花産量大增,出口量略減

經過連續兩年增産後,印度本年度棉花産量預估達到曆史次新高,較上一年度大幅增加9.26%,這主要歸功于種植面積的增加。印度國内消費近四年高位穩定,而出口量略減,尤其是近兩個年度的出口量被美棉擠壓。最終,印度本年度末棉花庫存消費比高達45.37%,僅次于2014/2015年度。

印度棉花産量創曆史次新高,出口量下滑

4、中國:年度内巨大缺口依舊存在

12月份美農報告顯示,本年度中國棉花産量預估較上一年度增加49萬噸至544.25萬噸,增幅9.89%;消費量預估連續第三年增長,為849萬噸;年度内供需缺口較上一年度縮小但仍高達305萬噸。經過連續兩年的去庫存,本年度末國内棉花期末庫存量預估有效降低190萬噸至863.6萬噸,較2014/2015年度最高峰時下降近41%。期末庫存消費比環比下降27.32個百分點至101.59%,遠遠高于全球棉花期末庫存小消費比水平。不過,中國棉花庫存6有相當大的一部分在國儲庫中不能自由流通。

中國期末庫存顯著下降,年度内缺口巨大

數據來源:USDA,弘業農産品研究所

二、棉花價差同期擴大,紗線進口量穩定

1、國内外棉花價差同期擴大

受強勁的出口數據帶動,美棉價格從去年11月份開始明顯走高,CotlookA指數在今年5月中旬達到最高94.9美分/磅,随後在全球以及美國2017/2018年度棉花産量預估大幅增加的利空作用下震蕩回落。經過近幾個月的利空消化,加之美棉出口強勁,CotlookA指數從10月底再次震蕩回升。在此期間,代表國内棉花現貨價格的3128B棉花價格指數呈高位穩定走勢。走勢不同的國内外棉花價格最終形成了國内外棉花價差先抑後揚、11月份再次回落的曲線。與2016年相比,今年國内外棉花價差明顯擴大。不過,從成本角度考慮,并沒有達到進口棉比國産棉有明顯優勢的程度。

國内3128B棉花價格指數與進口棉價格指數滑準稅下價差波動區間為-791——1563元/噸;而去年10月份以前,兩者價差一直呈倒挂走勢,在去年10月中旬達到749元/噸的年内高點。3128B棉花價格指數與進口棉價格指數1%關稅内價格差波動區間為20——3374元/噸;去年10月份之前,兩者價差一直維持在1000元/噸以内運行。

2016年以來國内外棉花價差走勢

近年來,我國棉花進口配額固定,基本維持在110萬噸左右。國内外棉花價差的擴大,在很大程度上将影響紗線進口量。

2、進口紗成本優勢不再明顯

國内外棉紗價差走勢與國内外棉花價差走勢基本一緻:年初震蕩走低至5月中旬後開始回升,9月中旬之後擺脫倒挂狀态,在10月底達到420元/噸高位後再次回落。與去年相比,進口紗一樣不具備成本優勢。

據海關統計數據顯示,今年1—10月份,我國累計進口紗線160萬噸,比去年同期略增,較2015年同期大幅下降39.97萬噸,降幅近20%。2015年,國内C32S紗線價格指數與C32S紗線進口價格指數的價差大部分時間在1000元/噸上方運行,最高甚至達到15000元/噸。而2016年和2017年,兩者價差最高為500元/噸左右,甚至倒挂。

2015年以來,進口與國産C32S紗線價差走勢

三、直補政策落定,種植面積增加

我國從2014/2015年實行棉花目标價格直補政策,經過前兩個年度的“适應期”,國内棉市市場化程度越來越高,其與國際棉花價格的聯動性也越來越強,而價差也在合理的範圍内運行。

1、目标價止跌企穩

今年3月中旬,國家發改委、财政部聯合印發了《關于深化棉花目标價格改革的通知》,自2017年起在新疆深化棉花目标價格改革。《通知》的主要内容有以下幾點:棉花目标價格水平三年一定;對新疆享受目标價格補貼的棉花數量進行上限管理,超出上限的不予補貼; 2017—2019 年新疆棉花目标價格水平為每噸 18600 元。

根據國家統計局統計數顯示,我國 2012 年、 2013 年、 2014 年棉花産量分别為 683.6 萬噸、 629.9 萬噸、617.83 萬噸,根據政策公布計算,新疆棉花生産量補貼上限為 547 萬噸。據國家統計局12月18日發布的數據顯示,本年度新疆棉花産量408萬噸,較上一年度增加50萬噸左右,距離最高補貼上限139萬噸左右。

2014 年直補以來國内棉花目标價格逐年下降,2017 年開始維持 18600 元/噸的價格三年不變,從降價到持平,對棉價來說也未嘗不是一個支撐。同時,鑒于目标價格止跌企穩和疆棉産量補貼上限,該政策出台後,市場紛紛猜測今年新疆棉花種植面積将會有所增加。不出所料,今年新疆棉花播種面積增加8.7%。

2、棉花産量止跌回升,新疆種植面積增加

據國家統計局統計數據顯示,我國棉花播種面積持續6年下降。2017年,全國棉花種植面積4844.5萬畝比2016年減少146.6千公頃,降幅4.3%,降幅明顯較2016年縮小。分地區看,受棉花目标價格改革政策影響,我國最大的産棉區新疆棉花播種面積比2016年增加157.9千公頃,漲幅8.7%;其他棉區受種植效益低和種植結構調整等因素影響延續了大幅下降的趨勢,其中黃河流域棉區減少215.1千公頃,降幅24.3%;長江流域棉區減少97.0千公頃,降幅14.9%。我們預計,2018年内地棉花種植面積将會繼續下降,而新疆棉花種植面積将會繼續增加,不過受新疆自然條件限制和今年新棉上市價格影響,增幅較為有限。

四、抛儲如期進行,企業采購更加理性

3月6日,2017年儲備棉輪出開始,交易首日和次日均以 100%成交率結束。成交均價折 328 價格在首日錄得最高 16640 元/噸。拍儲第三日結束後,政策承諾兌現第四個交易日起挂牌量增加 2000 噸。盡管加量不多,但政策承諾的兌現在很大程度上消除了用棉企業對後期棉花資源的擔憂,使其采購行為更加理性。用棉企業吸取了2016年抛儲後期的“搶棉”經驗,今年更加合理地安排儲備棉的采購工作。截至9月29日儲備棉輪出結束,累計計劃出庫437.83萬噸,累計出庫成交322.36萬噸,成交率為73.63%。成交量較去年增加57萬噸左右,這主要源于儲備棉價格較低,用棉企業增加了采購量。

11月8日,國家發改委和财政部聯合發布的2017年18号公告稱,2018年儲備棉的輪出工作将于2018年3月12日開始,暫定8月底結束。這一政策的公布在很大程度上保障了用棉企業的用棉需求,有利于用棉企業合理安排棉花的采購計劃。當然,這一政策在一定程度上也加大了新棉的銷售壓力,預計在抛儲之前,企業多随用随買策略,除非新棉價格走跌明顯。

2017年儲備棉抛儲成交情況

五、需求溫和向好

1、紗線産量緩慢增加,化纖替代減弱

據國家統計局統計數據顯示,今年1——10月份我國累計生産紗線3520萬噸,較去年同期增加66萬噸,增幅1.89%,增幅較去年同期下降3.42個百分點。分月份來看,除去9、10月份紗線産量略低于去年同期外,其餘月份産量均高于與去年同期。

另外,據國家統計局統計數據顯示,今年1-11月我國化纖累計産量為4543萬噸,同比增加28萬噸,增幅0.62%,增幅較去年同期下降1.47個百分點。去年開始,我國化纖産量增幅明顯放緩,主要得益棉花和滌綸短纖、黏膠短纖價差的收窄。2015年三季度開始,國内棉花和粘膠短纖的價差頻繁到挂,這使得黏膠短纖對棉花的替代在成本上不在具備優勢。滌綸短纖走勢和國内3128B棉花價格走勢較為一緻,近兩年兩者價差集中在6000——8000元/噸區間波動。

事實上,從2016年開始,用棉企業已經嘗到了抛儲棉的甜頭,國内幾乎有三分之二的時間在使用價格更低的抛儲棉。那麼,棉花和滌短、粘短的價差要比上述的還要小。一方面,棉花和化纖兩者的價差影響化纖對棉花的替代;另一方面,我國化纖經過前期的高速增長期,加之基數較大,後期增長速度放緩也在情理之中。

2、紡織品服裝出口金額止跌回升

海關總署最新數據顯示,截止2017年11月份,我國紡織品服裝出口累計約 2445.8億美元,同比增加 0.32%,繼2015年、2016年持續兩年下降後首次回升。其中,出口紡織紗線、織物及制品 1003.26億美元,同比增加3.36%%,增幅較去年同期擴大6.06個百分點;服裝及衣着附件 1442.54億美元,同比減少1.7%,減幅較去年同期縮小4.98個百分點。

分國别來看,今年1-10月份,我國對歐盟累計出口405.4億美元,下降1.7%;對美累計出口378.9億美元,微增0.4%;對東盟累計出口279.5億美元,增長2.6%;對日累計出口168.6億美元,下降0.9%,逐步恢複持平。

紡織品服裝出口止跌回升(2017年止11月份)。

六、後市展望

1、中國輪入預期帶動

中國經過2017年的抛儲後,國儲庫中大約剩餘510萬噸左右的棉花。按照去年和今年的抛儲進度,明年新棉上市之前勢必要輪入一定量的棉花要保障國内棉花的供給和發揮調節市場的作用。市場傳言,預計在本年度後期,中國将輪入50萬噸左右的儲備棉。

12月份美農報告顯示,除中國外全球棉花産量預估增加243萬噸,期末庫存量預估增加198萬噸。考慮到中國因素:進口110萬噸、輪入50萬噸,那麼,産量預估增加部分的三分之二将被中國消化;期末庫存預估增加部分的81%将被中國消化。如此以來,本年度全球棉花産量預估和期末庫存預估對全球棉花價格的利空作用大大降低。況且,本年度大部分新棉已經上市,國際和國内市場早已将全球棉花産量大幅增加的利空消化完畢。後期,一旦中國開啟庫存輪入模式,無疑将會利多國際棉價。

2、預計美印植棉面積增加、單産下滑

12月份美農報告利多,尤其時調減了印度棉花産量預估和印度棉花出口量預估以及巴基斯坦棉花産量預估,這将十分有利于美棉的出口。美棉的強勁出口數據是帶動美國棉花價格的一個重要因素。截止12月7日當周,美國2017/2018年度棉花累計淨銷售已已達美農報告預測的 65%左右,進度較上年同期加快 15 個百分點左右。受此提振,ICE3月合約突破前高,升至近九個月高位。後期,隻要美棉累計淨銷售能夠達到美農報告預期,美棉價格将繼續高位運行。受美棉價格影響,我們預計下一年度美國植棉面積将繼續增加。單産方面,觀察近15年來美國棉花單産數據,未曾出現持續三年單産增加的現象,預計明年美國棉花單産将會有所下降。受價格因素影響,預計印度下一年度植棉棉價仍呈增加态勢。印度棉花單産底,且受天氣因素影響較大,結合曆史情況,預計明年單産持平或略降(排除極端天氣影響)。

3、國内銷售壓力大,面積預增

國家發改委和财政部公布的2017年18号公告稱,今年新棉上市期間(目前至明年 2 月底)原則上不安排輪入, 2018 年儲備棉輪出銷售将從 3月 12 日開始,截止時間暫定為 8 月底。這一公告基本符合市場預期。

結合公告内容和目前國儲庫中儲備棉餘量,本年度儲備棉輪入的概率十分大,無論是輪入國産棉還是進口棉,無疑對國内外棉價起到支撐作用。

根據美農報告顯示, 2017/2018 年度我國棉花産量預估為 544 萬噸,較上一年度增加49萬噸,增幅 9.89%;今年 3 月份 6 日至 9 月 29 日儲備棉累計輪出量為 322 萬噸,較2016 年累計輪出量增加 57 萬噸,增幅21.51%;而美農報告所顯示的本年度國内棉花消費量僅增加32.6萬噸。根據 2017 年第 18 号公告顯示,新的儲備棉輪出将從明年 3 月 12 日正式開始,留給新花銷售的時間僅餘 4 個月左右。棉花産量同比增加、儲備棉流入市場量同比增加,與去年相比,今年的銷售壓力更大。

根據今年3月份國家發改委和财政部聯合發布的棉花目标價格改革政策的内容:18600元/噸的目标價格和547萬噸的新疆棉花補貼上限,我們判斷,該政策将有利于新疆棉花植棉面積的增加。不過,能否增加還要視當年的棉花價格和銷售情況。與去年相比,今年新棉在價格和銷售方面顯然落後,但在單産增加的情況下每畝收益與去年相對持平。2017年12月,中國棉花協會棉農合作分會的調查結果顯示:全國植棉意向面積為4419.08萬畝,同比增長0.13%;其中,新疆棉農種植意向增加3.12%,長江流域和黃河流域同比分别減少2.21%和9.2%。内地棉區收購價格一路走低,交售進度緩慢,植棉積極性不高,意向面積減少。2017年新疆地區棉花單産持續第二年增加,且創曆年來新高。縱觀2000年以來新疆地區棉花單産情況,2018年棉花單産繼續增加的概率較小。

本年度美國棉花産量大增、出口量基本與上一年度持平、期末庫存量大增,單從供需數據角度而言,美國棉價今年無疑是下跌。然而,事實并非如此。美農報告在今年的5月份首次對2017/2018年度全球棉花供需情況作出預測,全球以及産棉三大國棉花産量預估大幅增加,基本符合市場預期。盡管如此,在5月份美農報告發布當天,ICE期棉主力走跌1.34%。在接下來的三個交易日内,ICE07合約大幅上揚,盤中更是創出近3年來新高;随後又大幅下挫至跌停闆。美棉如此劇烈的波動,主要原因在于美棉的周度出口數據上。

進入第四季度,北半球新棉集中上市,在此壓力下美棉低位徘徊近2個月之久,随後在美棉較強的周度出口數據帶動下低位反彈,3月合約高點再創近9個月高位。國内一方面受供給充足壓制,另一方面受美棉帶動,第四季度呈區間震蕩走勢。國内今年棉花産量大幅增加9.89%,且今年新棉加工檢驗進度遠超去年同期,供給充足。再加抛儲期期企業多拍的低價儲備棉,銷售進度緩慢。國家棉花市場監測系統的數據顯示,截至 2017 年 12 月 15 日,全國皮棉銷售率為 24.6%,同比下降 11.9 個百分點,較過去四年均值減緩 8.1 個百分點。迫于銷售和資金回籠壓力,國内企業緊盯鄭棉市場,一旦價格合适,則通過期貨市場套保或者銷售棉花。不過鄭棉下方支撐也較明顯:美棉走勢強勁;國内巨大供需缺口客觀存在、儲備棉輪儲價格以及輪入預期。在這些多空因素的支撐下,國内鄭棉陷入了區間震蕩格局。

4、展望

2018年全球植棉三大國植棉面積預計将會小幅增加,不過單産有可能下降,最終導緻三大産棉國棉花産量持平或略降,也有略增的可能。産量方面帶來的壓力不會明顯。2018/2019年度,經過前四年的去庫存措施,國内棉花庫存量将維持常态化,而國内年度内棉花供需缺口或将繼續收窄。缺口部分依然由進口和國儲庫補充,預計明年儲備棉輪出量将會有所下降。

我們預計,在新一輪的抛儲前,國内棉花供給充足,企業将以随用随買為主,等待儲備棉的輪出。此階段,國内鄭棉難有趨勢性行情。後期,在中國輪入和國内庫存常态化的影響下,國内鄭棉走勢将會更加接近市場化,或将開啟棉價走高的契機。

特别提示:本信息來源于中華紡織網,僅供參考閱讀。

如涉及版權侵權問題請聯系我們,我們将及時删除内容。

微信小程式

微信小程式